船员招聘网“船员市场资讯”提供与船员相关的权威资讯,最新的船舶资讯、最精彩的船员经历、最全的国际航运信息,尽在船员市场咨询栏目。敬告广大船员朋友们:查看最新的船员及相关资讯,不用东奔西走,赶紧来“船员市场资讯”。

韩进海运破产反思录

自8月31日韩进海运在韩国首尔中央地方法院申请破产保护以来,这家船队规模排名全球第7位的班轮公司短时间内在航运界引发巨大反响和连锁反应。如今,一个多月过去,韩进海运破产事件仍在发酵,各方依然在博弈。

一家规模颇大、牵涉上下游诸多产业的班轮公司的破产处理过程势必需要综合权衡、争论博弈,对市场的影响一时间难以消弭。这家韩国最大的班轮公司究竟是如何走上破产保护这条路的?围绕这个问题,各方观点迥异。让我们回到韩进海运企业本身,用数据进行甄别,某种程度上,这是最真实的现状,也是最残酷的答案。

企业的反思:申请破产保护,韩进海运自有其理由。然而对于一家班轮公司而言,这种决定无疑是致命的。韩进海运的问题并非一日形成的,是由量变到质变,日积月累后迎来压垮骆驼的最后一根稻草的。韩进海运需要停下脚步,而其他班轮公司则需要从韩进海运破产事件中去发现、反思、借鉴和妥善处置。

反思:大而不善也将面临破产

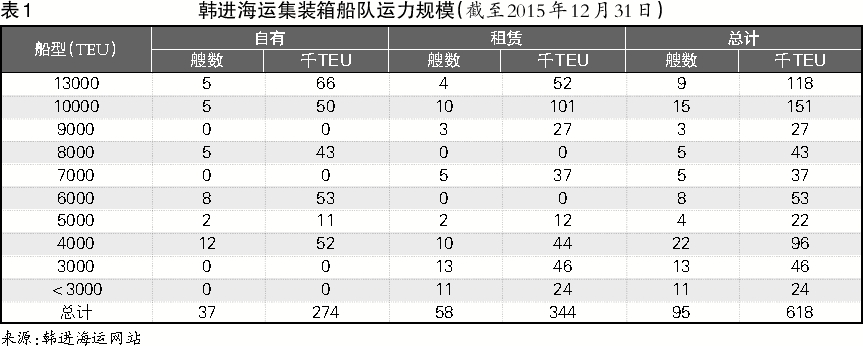

根据韩进海运网站公布的截至去年年底的运力数据(见表1),韩进海运的集装箱船队运力规模接近62万TEU、近100艘船舶。从8月29日的Alphaliner统计数据可以看出(见表2),9个月以来其运力规模变化不大。

从表2可以看出,截至8月20日,韩进海运的运力排名为全球第7位,可以说除了前6大班轮公司,韩进海运及排名其后的班轮公司运力规模相当接近,而韩进海运的破产保护为大型班轮公司敲响了警钟:大型班轮公司并不一定可以长期消化低靡的运价和亏损,并与破产相隔绝。

反思:负债率过高将处于危险境地

韩进海运宣布破产保护,起因是由韩国产业银行(KDB)牵头的债权人集团不再同意为其提供更多支持,现金流无法继续而不得不做出的选择。尽管KDB曾经与租船予韩进海运的非经营性船东,如Danaos、塞斯潘等作出共同支持韩进海运、进行债务延期和重组的承诺。但无奈的是,作为政策性银行的KDB还必须面对诸如大宇造船的财务欺诈,及其他需要资助的同样面临财务困难的韩国企业。

所以,负债率过高的班轮公司要采取切实行动,降低负债率。全球银行,尤其是原来有大量航运资产的欧美银行都在想方设法调低这一部分的比例。一旦这些银行决定抽贷,像韩进海运这类依靠银行资助的典型“僵尸企业”就不可避免地走向破产。根据Alphaliner截至去年年底的数据(见图1),就主要的班轮公司而言,状况最好的是马士基航运,其负债率最低,为24%;负债率超过100%的班轮公司有东方海皇、中远集运、商船三井、阳明海运、韩进海运、现代商船及以星航运。其中,此次宣布破产保护的韩进海运负债率为687%;现代商船及以星航运负债率更是分别高达1442%和1470%,都处于非常危险的状态。

反思:班轮公司需均衡布局全球网络

观察韩进海运的业务布局,会发现其集装箱业务主要聚焦在东西航线上的跨太平洋航线和亚欧航线,占比相当大。从Alphaliner的统计数据来看,截至8月底,韩进海运在远东至北美航线、远东至欧洲航线、远东至地中海航线上的市场占比分别为6.7%、4.9%、4.1%(见图2),可谓投入重金;而另一家韩国班轮公司现代商船在上述三条航线占比分别为3.3%、2.5%、4.4%。

自2008年全球金融危机后,全球主要经济体经济和贸易增长趋缓,班轮行业整体受到冲击,其中受冲击最大的就有跨太平洋和亚欧两条航线。所以整体来看,韩进海运的集装箱业务受市场低迷影响严重(见表3),从2013—2015年的3年数据来看,几乎所有航线收入均连续下跌,唯一保持平稳的航线就是亚洲区域内航线,但这一航线占比有限。

自2010年到今年上半年,韩进海运运营亏损近5.8亿美元,主要来自于集装箱运输板块(见图3)。

反思:股东层混乱对企业造成致命伤害

自原韩进海运社长赵秀镐2006年去世后,其遗孀崔恩英担任韩进海运社长,直至2014年。崔恩英因无力为韩进海运提供更多的金融支持,将控制权移交给大韩航空。近几年,韩进海运在遭遇全球运输业低迷后亏损严重、负债率高企不下(见图4),股价也是一路下跌(见图5)。

大韩航空在接管财务不稳定的韩进海运后,尽管提供金融支持,但情况反而变得更糟。韩国媒体(包括韩国金融监管机构)曾批评,崔恩英和韩进集团都没有为经营困难的韩进海运提供足够的支持,没有尽心尽力,而这也是最后以KDB为代表的债权人集团不愿再为韩进海运继续“输血”的幕后原因。

而探究韩进集团对于韩进海运的态度,就不得不提及韩进集团的家族纷争。2002年,韩进集团创始人及元老赵重勋离开人世,赵亮镐作为长子继承了旗舰,也是韩进集团的“明珠”——大韩航空;其二子赵南浩继承韩进重工;三子赵秀镐接手韩进海运;四子赵正镐只能继承韩进集团保险和证券业务(现在被称为梅里茨)。上述分家方案掀起一场法律纷争,尽管赵重勋已经在遗嘱中精心分割了一切,但三个弟弟认为长兄赵亮镐用诡计获得了超额的家产,分割韩进集团资产的遗嘱遭到不公平执行。

家庭成员之间的纠纷在2005年达到高潮,当时二子赵南镐和四子赵正镐已脱离韩进集团,各自另立门户,导致韩进集团在2006年解体。三子赵秀镐2006年去世后,其遗孀崔恩英成为韩进海运的社长,韩进海运也在2009年从韩进集团脱离。而韩进海运的财政困难也是自2009年开始的,崔恩英则被批评没有为韩进海运做出任何个人资产的贡献。

韩进海运在遭遇全球运输业低迷后亏损严重,崔恩英最终决定把韩进海运控制权移交给大韩航空以得到资金支持。2014年,韩进集团恢复对韩进海运的控制权。目前,大韩航空拥有韩进海运股份的33.2%。根据韩进集团的描述,自从接管韩进海运,已经为这家企业筹集了总计1.7万亿韩元的流动性。而崔恩英也正面临内部交易调查,因为就在韩进海运寻求与债权银行作自愿债务重组安排前,她在今年4月出售其所持有的韩进海运股份。

韩进海运在过去数年始终努力挣扎,但经营没有太大起色,服务覆盖面和各种必需的船舶更新都没有跟上行业发展的步伐,这都与其股东层面的混乱与不作为有关。而作为相对重资产的班轮公司,仅仅依靠债权人或银行提供的流动性来维持经营,显然在近几年极为困难的航运市场中是不太可能有良好发展的。

行业的反思: 韩进海运宣布破产保护,其影响程度远超自身,对整条物流产业链带来巨大的冲击波。对于其涉及到的来自产业链上的各方合作伙伴而言,反思自然必不可少。而对于身处这个行业的每家企业而言,在保护和强大自身的同时,还应从行业健康发展的角度出发,需要更多自律,创造更健康更稳定的市场环境。

反思:托运人需谨慎选择承运人

目前,韩进海运的货主已经在千方百计寻找新的班轮服务供应商来替代韩进海运,他们已经不会再信任韩进海运并将自己的集装箱交由韩进海运来承运。所以,即使在技术上仍然还没有破产,韩进海运想继续开展业务已经显得不太可能。

在韩进海运破产事件带来的混乱中,韩进海运运营的97艘船舶状态各异。9月12日,韩进海运公布97艘船舶的动态,其中仅有1艘船舶在码头卸货。其余的船舶,58艘在公海等待;19艘减速驶往目的地;11艘被限制移动;5艘被扣押;2艘被船东撤回;1艘已经还船。而韩进海运船舶上的滞留货物价值预计超过140亿美元,对托运人整个物流链的稳定造成巨大冲击,并可能产生托运货物的全损,如交付时限错过市场、货损可能状态、额外产生的大量物流费用等。

由于担心韩进海运无法支付其拖欠的各种费用,一些港口要求货主缴纳押金才能提箱。这种临时举措显然增加了货主的负担,引起货主的强烈反对。随着欧美国家最大购物季感恩节和圣诞节的临近,电视、汽车、玩具和服装鞋帽等需要提前运抵消费地的商品可能受到影响。对于选择韩进海运作为承运人的零售商而言,韩进海运的破产将可能导致:一方面成本大量增加,一方面也需要应对货物短缺危机。

据彭博社报道,全球第二大电视生产商LG正为韩进海运破产而被滞留的货物寻找新的承运人。韩进海运承运了LG出口美国15%~20%的货运量。三星则表示,将考虑包租16架货机以履行出货合同(这些货物主要运往美国)。正如美国服装鞋类协会高级副总裁Nate Herman所说,韩进海运破产“现在暂时还没有影响到我们的货架”,但是,“如果情况未能得到解决,那么很快我们的商场就会断货。我们依然在设法弄清楚如何把货物从船上卸下来并运走。”

所以,托运人在选择合作承运人时,尽管成本低廉也是现实考量因素,但确实需要对承运人的财务和经营状况进行甄别。仅仅因为小部分的运费差价,而可能造成的巨大货物损失,甚至可能的违约风险都是托运人需要考虑的问题。而即使没有委托韩进海运承运货物的托运人,短期内也会因为市场运力减少所引起的运费上涨而受到冲击。如自9月1日起,从上海至洛杉矶和鹿特丹的运价分别上涨42%和39%(见图6)。

反思:供应商需谨慎选择合作方

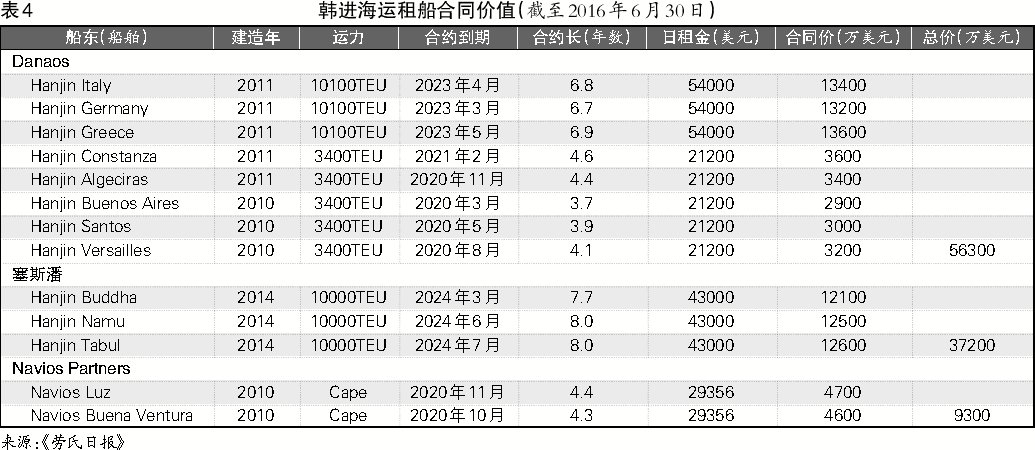

韩进海运破产带来的损失也在包括码头、集装箱租赁企业和非经营性船东这些上游行业迅速蔓延。它们除了失去一家客户,也很有可能无法收回其应得的收入。非经营性船东中,损失较严重的包括塞斯潘和Danaos,韩进海运拖欠两家船东的未付租金预计达5300万美元。而自5月以来,韩进海运拖欠各家非经营性船东未付租金总计达2亿美元(见表4)。除了船舶,韩进海运也从各家租箱企业处租进大量集装箱,甚至在过去两年通过售后回租集装箱来增强自身流动性。其他受到影响的供应商包括供油商及码头等,但这部分总的损失相对较小。因此,面对这么大的损失和业务震动,上游的供应商应该仔细考虑,需要将长期合作伙伴的财务稳健性放在相当重要的维度上来衡量。

反思:联盟需谨慎选择合作伙伴

为应对超大型集装箱船的发展和低迷的市场,班轮运输业越来越朝着联盟合作方向发展。截至9月1日,韩进海运所属CKYHE在亚欧航线上所占市场份额为26%,其中韩进海运所占市场份额为5.67%;在北美航线所占市场份额为37%,其中韩进海运所占市场份额为7.37%(见图7)。可以看出,这两条主干航线也是韩进海运的主要航线。目前,随着韩进海运进入破产保护程序,CKYHE其余各方均发布相关应对方案。在合作航线方面,各方均宣布即时终止与韩进海运的换舱合作,并已发布替代服务,然而初始时期的混乱一定存在,对于客户而言必然意味着极大的不方便。对于已经装在韩进海运经营船舶的在途货物,联盟各方也出台相关措施,表示将密切跟踪货物动态,与韩进海运、当地码头等保持密切的沟通,想方设法安排货物安全、尽早抵达目的地,竭尽全力将可能造成的运输阻滞降到最低。显然,对于CKYHE而言,韩进海运的破产对于联盟的品牌、声誉将造成影响和伤害,蒙受巨大的经济损失,及面临未来尚不可知的法律风险。

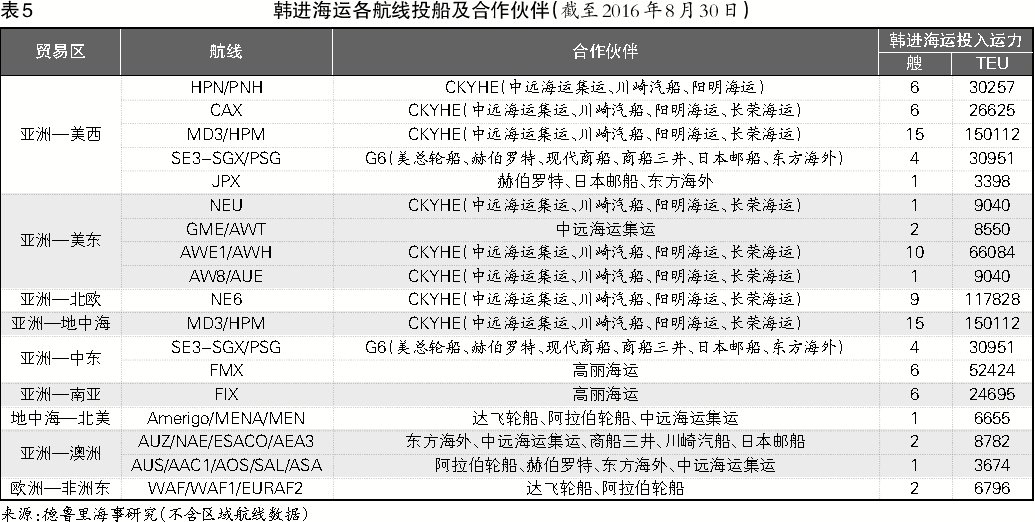

实际上,除了联盟方的合作之外,现今的大型班轮公司已经在各方航线上与其他班轮公司形成错综复杂的合作关系,韩进海运同样如此。根据德鲁里海事研究数据(见表5),韩进海运在申请破产保护之前,在各条航线上的合作伙伴多达13家,主要涉及CKYHE、O3及G6三大联盟成员。可以想象,韩进海运申请破产保护,对合作方都将产生连锁反应和各种风险。

对于原定将于明年二季度运营的THE Alliance (由赫伯罗特、韩进海运、阳明海运、商船三井、日本邮船和川崎汽船组建而成)而言,同样是一大打击。作为THE Alliance内运力第二大成员公司,韩进海运在东西航线部署的总运力超过40万TEU,这都随着其宣告破产而退出班轮市场。随着韩进海运的破产,其所在的THE Alliance成员协议及有关部门批准等都将存在不确定性。德鲁里认为,由于现代商船与2M之间的谈判尚未结束,而韩进海运的自有运力和租赁运力将获得哪些企业接管也不得而知,这将使三大联盟(2M、OCEAN Alliance、THE Alliance)在市场上占据的潜在份额变得难以计算。尽管现阶段无法准确计算各家联盟在各条航线投入的运力规模,但可以肯定的是,未来THE Alliance的运力规模将明显小于另外两家竞争对手。

反思:班轮业需自律共同维护市场

近几年班轮市场一直处于恶性循环:运力供过于求→市场参与者低价抢货→寻求扩大规模压低成本再竞争→供需失衡更趋严重,导致所有承运人都面临严峻的生存压力,而今年年初的亚欧航线西行运价甚至出现50美元/TEU的极端低价。

可以说,整个班轮运输业在2008年全球金融危机时出现近200亿美元的行业亏损后,一直都没有真正恢复。许多班轮公司都存在类似韩进海运的状态,即主要依靠银行贷款来“输血”。

今年以来,包括行业领头羊马士基航运也再次出现季度亏损等,这清楚地向行业显示,依靠不断建造大船所带来的短期成本优势只是暂时的,在其他竞争对手也参与大船订造后,短暂的成本领先优势立刻被抹平。整个班轮运输业的健康发展不可能建立在长期低价的环境中,班轮公司要对以往通过低价竞争、单纯追求满舱满载的行为进行反省,从而共同维护市场的健康和稳定发展。

韩进海运发展史

1977.05 赵重勋成立韩进集装箱班轮运输公司(HJCL)

1978.10 开设中东航路集装箱班轮运输服务

1979.03 开设北美西岸集装箱运输航路

1983.09 推出北美太平洋西岸航路每周定期航线服务

1986.01 开设北美东岸全水航路

1986.07 推出冷冻集装箱服务

1986.11 运营西雅图港专用码头

1987.06 成为韩国首家推出北美大陆2车厢装运列车(DST)服务

1988.12 HJCL与KSC合并并更名为韩进海运(HJS)

1990.11 欧洲地区总部从伦敦迁至汉堡

1991.01 推出“欧洲航线+北美南西岸航线”钟摆式服务模式

1991.03 长滩专用码头开放

1992.05 韩国首艘4000TEU型船命名为“韩进大阪”号

1992.12 成为韩国首家总销售额超过1万亿韩元的航运企业

1995.01 大西洋航路开航,全球服务网络建立

1995.02 韩进集团收购Keoyang航运

1995.04 开设中国至欧洲直航航线

1995.09 购买韩国首艘膜结构LNG船“韩进平泽”号

1996.03 雇佣韩国首位女性船员

1996.06 韩国首艘5000TEU型船“韩进伦敦”号投入运营

1997.02 与DSR-Senator公司签订收购合同

1998.03 与DSR-Senator、朝阳商船、UASC缔结联盟关系

1998.07 应用全球IT系统(NIS)

2000.03 建立IT子公司——CyberLogitec Co.,Ltd

2001.04 成立码头运营合作(TTI)

2001.06 成立韩进物流(HJL)

2002.09 长滩码头(Pier-T)一期投入运营

2003.01 加入CKYH

2003.03 与韩进物流合作开展第三方物流服务

2006.09 成立船舶管理专业公司(HSM)

2007.05 在中国衢山岛建立世界上最大船舶修理厂

2008.07 与Keoyang航运合并,成立以运输散货为中心的船舶子公司

2009.05 韩进海运新港码头(釜山港新港2-1期)开放

2009.12 成立韩进海运控股公司

2010.04 开放新一代海运物流IT系统(ALPS)

2010.06 首次引进10000 TEU型船“韩进韩国”号

2010.07 西班牙阿尔赫西拉斯集装箱专用码头投入运营

2011.03 越南新港盖梅国际深水港集装箱专用码头投入运营

2012.03 验收13100TEU型船“Hanjin Sooho”号

2012.04 CKYH与长荣海运就亚欧/地中海航线形成联合经营

2012.12 实现历史上首次年销售额达到10万亿韩元

2014.03 长荣海运加入CKYH组建成CKYHE

2014.04 赵亮镐当选为董事长和首席执行官

2015.03联手现代商船和阳明海运推出新的远东至南美洲服务航线

2016.05与赫伯罗特、日本邮船、商船三井、川崎汽船、阳明海运宣布组建新联盟“THE ALLIANCE”

2016.08申请破产保护